オルカンのポートフォリオの半分以上をS&P500が占めてるんだろ

どっちでもそんなに変わらないよ

今はアメリカ一強だからな

1990年代にオルカンを持って行ったら日本株が30%くらいを占めるよ

中国バブル崩壊による世界恐慌や、

ロシア・ウクライナ戦争からの第3次世界大戦拡大が起きたら NISA 全ロスするよw

ロシアが戦術核使ったら第3次世界大戦が勃発するので可能性は無くはない。

素人の自分が言うのもなんだが過去世界大戦とか世界恐慌とかいろいろあった上で今の株式市場があるわけだから

S&P500にもVIX指数があるようにそういう世界的な経済危機はある程度折込済みだと思う

だから新型コロナで死者数百万とか世界中大パニックになってもS&P500は結構早く戻してそれ以上に上がってる訳で

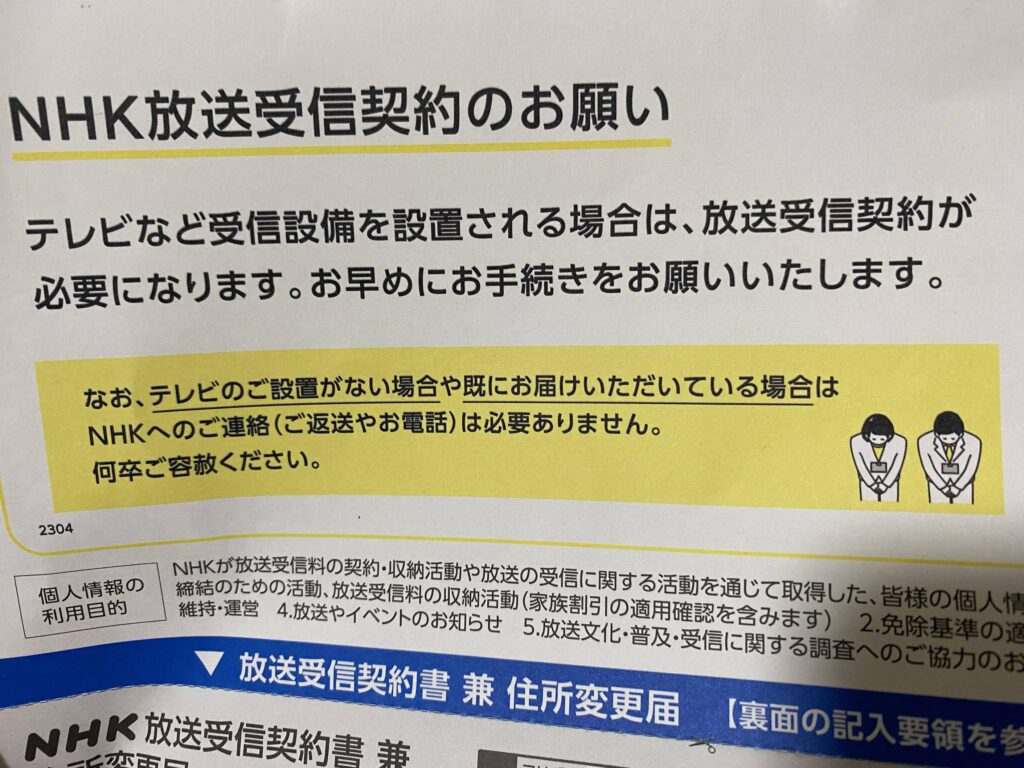

そのリスクはNISAだけではなくて銀行預金でも同じ

預金封鎖とか個人資産の没収が無いとは言わないけど、その時にNISAだけを狙い打ちする余裕なんか無い

そしてそれが起きないならNISAでの非課税扱いを受ける方がお得

お好きなのをどうぞ

他の国が伸びたら勝手にリバランスしてくれるよ

今は米国の2010年代の成長が反映されてるだけ

全米が6割以上はいってるから下がる時は同じように下がるし

中国や新興国が含まれてる分場合によっては全米以上に下がる

全米が7割であとはヨーロッパ、カナダ、オセアニア等々

オルカンはやたらユーチューバーやネット証券が勧めるけど中韓新興国が地雷だから買いたくない

タイトル: "新NISA投資におけるオルカンとS&P500の比較 - リスクとリターンを考える"

新NISA投資において、オルカンとS&P500の選択は投資家にとって重要な決断です。この記事では、両者のポートフォリオ、リスク、リターンについて詳細に比較し、投資判断をサポートします。

オルカンとS&P500のポートフォリオ比較

新NISAの投資先を選ぶ際、オルカンとS&P500はよく検討されるオプションです。まず、オルカンとS&P500のポートフォリオ構成について見てみましょう。

オルカンのポートフォリオは、主にアメリカ株に依存しており、中でもS&P500が半分以上を占めています。これはオルカンのリターンにアメリカ市場が大きな影響を与えていることを示しています。一方、S&P500はアメリカ市場の代表的な指数で、多くの大手企業を含んでおり、アメリカ経済全体の動向を反映しています。

リスクとリターンの比較

オルカンとS&P500のポートフォリオが異なることから、それぞれのリスクとリターンも異なります。まず、オルカンのリスクを考えてみましょう。

オルカンはアメリカ株中心のポートフォリオであるため、アメリカ経済や政治の変動に強く影響を受けます。アメリカ経済が不景気になると、オルカンのリターンも低下する可能性があります。また、オルカンは中韓などの新興国にも投資しているため、地政学的なリスクも考慮する必要があります。

一方、S&P500はアメリカ市場全体を代表する指数であり、リスクは分散されています。アメリカ経済に影響を与えるさまざまな要因は、S&P500内で均等に分散されるため、個別の企業リスクよりも安定したリターンが期待できる場合があります。

長期的な視点での考慮

投資判断をする際には、長期的な視点も考慮することが重要です。アメリカ市場は長期間にわたり成長しており、S&P500はその成長を反映しています。1990年代にオルカンを持って行った場合、日本株が占める割合は30%でしたが、現在はアメリカ市場が一強となっています。したがって、長期的な成長を期待する場合、S&P500が有利かもしれません。

リスク管理と分散投資

投資を行う際には、リスク管理と分散投資が重要です。新型コロナウイルスのような世界的な経済危機が起きても、S&P500は過去にも示したように回復力を持っています。また、リスクが高まる状況に備えて、他の資産クラスへの分散投資も検討する価値があります。

結論

新NISA投資において、オルカンとS&P500の選択は投資家にとって重要な決断です。オルカンはアメリカ株中心のポートフォリオであり、アメリカ市場の影響を受けやすい一方、S&P500はアメリカ市場全体を代表し、分散投資に適しています。投資目標やリスク許容度に応じて、適切な選択を行うことが重要です。将来の不確実性に備えつつ、リスク管理を徹底し、賢い投資を行いましょう。

(わが国で未承認の難治性ニキビ治療薬).jpg)